Planes de pensiones para discapacitados

Resumen del contenido

José Trecet

Amante de las finanzas, la economía conductual y los impuestos, ha hecho de su pasión su profesión y actualmente es orientador y formador. Con más de 20 años de experiencia en el ámbito de la comunicación en finanzas e inversión y múltiples colaboraciones en medios del sector.

Los planes de pensiones tienen en cuenta situaciones especiales, como la del cónyuge que no trabaja o tiene rentas bajas y las de personas con discapacidad. Ambos perfiles están sujetos a normas especiales en lo que a planes de pensiones se refiere.

Para los primeros, se permite que un cónyuge haga aportaciones a favor del otro que no trabaja y que desgrave una parte por ellas. En el caso de segundos, el régimen especial de planes de pensiones para partícipes con discapacidad cuenta con ventajas adicionales que incluyen un mayor límite en las aportaciones que dan lugar a desgravación.

¿Quiénes pueden contratar un plan de pensiones para discapacitados?

La Ley establece qué personas pueden acogerse al régimen especial de planes de pensiones para discapacitados. En concreto, se trata de personas con:

- Una discapacidad psíquica igual o inferior al 33%.

- Una discapacidad física o sensorial igual o superior al 65%.

- Personas con una incapacidad declarada juridicialmente, con independencia de su grado.

Lógicamente, es necesario acreditar ese grado de discapacidad a través de un certificado expedido por el IMSERSO, el órgano competente de las comunidades autónomas o por resolución judicial firme.

Para que el plan de pensiones pueda formar parte de este régimen especial, es necesario que el partícipe se adhiera expresamente a este régimen por sí mismo o a través de su representante. Es decir, que es necesario que el plan esté constituido por y a favor de la persona con discapacidad.

https://bit.ly/3cuZRiB

Aportaciones a planes de pensiones de discapacitados

La mayor diferencia de los planes de pensiones para personas discapacitadas radica en las aportaciones. Por un lado, el límite máximo de las aportaciones a este tipo de planes y, por otro, quiénes pueden invertir en ellos.

Así es como funcionan en cada caso:

¿Quiénes pueden invertir en el plan de pensiones?

Una de las particularidades de este tipo de plan pensiones es que permite inversiones con derecho a deducción en la renta por parte de dos personas diferentes.

La primera es el propio partícipe del plan, es decir, la persona con discapacidad. Como ocurre con el resto de los planes de pensiones, el dinero aportado sirve para reducir la base imposible en el IRPF y pagar menos impuestos al hacer la declaración de la renta.

La segunda son las personas con relación de parentesco con el partícipe con discapacidad. Es decir, los familiares de la persona discapacitada hasta el tercer grado, así como el cónyuge o quienes le tuviesen a su cargo en régimen de tutela o acogimiento.

Esto incluye desde los progenitores hasta los hermanos, abuelos, tíos, sobrinos, bisabuelos y bisnietos.

Eso sí, para que las aportaciones den derecho a deducción, es imprescindible que la persona con discapacidad sea el único beneficiario del plan para todas las contingencias salvo para la de fallecimiento.

Límite anual de las aportaciones a planes de pensiones para discapacitados

¿Cuánto dinero se puede invertir en un plan de pensiones para discapacitados? La cantidad concreta es mayor que la de un plan individual al uso.

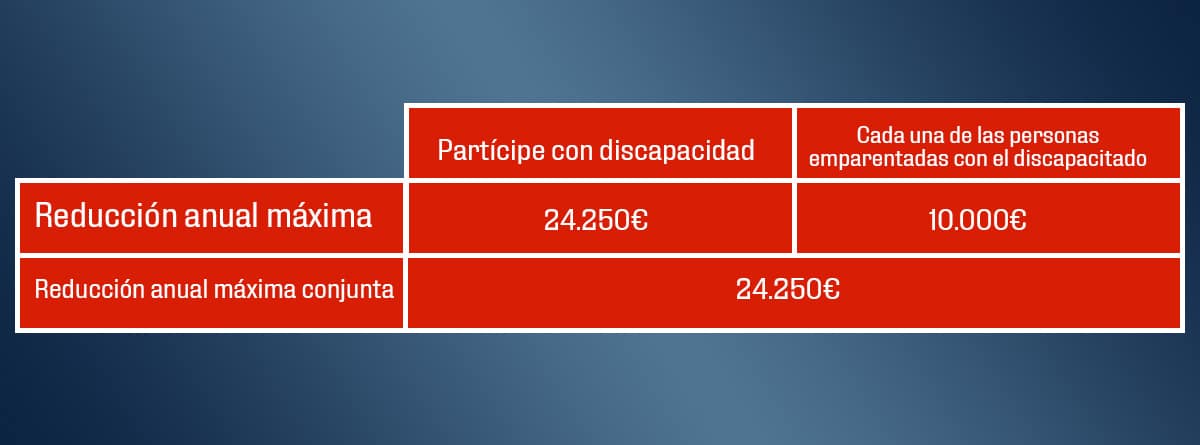

Así, el partícipe con discapacidad puede realizar aportaciones hasta un máximo de 24.250 euros al año con derecho a deducción.

Por su parte, los familiares del discapacitado pueden aportar 10.000 euros al año por cada una de las personas. Este límite computa de forma independiente al de las aportaciones realizadas por las personas discapacitadas a sus propios planes de pensiones y a los otros sistemas de previsión social.

En cualquier caso, la aportación conjunta máxima es de 24.250 euros anuales. En esta cuantía se incluyen tanto las aportaciones realizadas por el partícipe como las efectuadas por otras personas a su favor.

En términos de deducción en la renta, las realizadas por el partícipe tienen prioridad en la reducción y después, si hubiera margen, las realizadas por otros a su favor.

Es decir, primero se desgravan las deducciones de la persona discapacitada y, después, las del resto de aportaciones realizadas por los familiares.

Un ejemplo de cómo funcionan las deducciones

Nada como un ejemplo para saber cómo se deduce por las aportaciones al plan de una persona con discapacidad. Imaginemos que una persona discapacitada contrata un plan de pensiones y aporta un total de 3.000 euros a su propio plan de pensiones.

A esto se suman 6.000 euros adicionales aportados por su hermano, que además ya había aportado el máximo de 1.500 euros a su propio plan de pensiones individual.

¿Cómo se tributaría en cada caso? En primer lugar, el partícipe del plan de pensiones reduciría los 3.000 euros aportados. Es decir, que a su base imponible se restará esa aportación al plan de pensiones.

Por su parte, su hermano puede desgravar los 1.500 euros aportados a su propio plan de pensiones más los 6.000 que aportó al de su hermano. En total, deducirá 7.500 euros, siempre que esa cantidad no suponga más de un 30% de su base imponible general.

Ahora imaginemos que la persona discapacitada aporta 20.000 euros y su hermano invierte igualmente 6.000 euros en el plan para discapacitados. ¿Cómo quedaría la deducción en ese caso?

Lo primero que hay que tener en cuenta es que entre ambas inversiones se supera el límite conjunto de 24.250 euros. Con esto en cuenta, tendrían prioridad a la hora de desgravar las deducciones realizadas por el partícipe discapacitado.

Es decir, primero se descontarían los 20.000 euros del partícipe sobre el límite de aportaciones. De los 6.000 euros que invirtió el hermano, sólo 4.250 darían derecho a deducción.

¿Qué pasa con el resto? Las aportaciones que no hubieran podido reducirse por insuficiencia de base podrán reducirse en los cinco ejercicios siguientes, siempre que así se hubiera solicitado en las respectivas declaraciones de IRPF.

A efectos prácticos, el hermano podrá desgravar los 1.750 euros adicionales en los siguientes ejercicios, siempre que no se alcancen los límites de inversión. En ese caso, se reservarán para siguientes años.

¿Cuándo se puede recuperar el dinero del plan?

Los planes de pensiones para discapacitados siguen siendo un producto poco líquido. El dinero del plan no se puede recuperar en cualquier momento.

De hecho, las contingencias de rescate son las mismas en el régimen especial de planes de pensiones para discapacitados. Estas pasan por jubilación, enfermedad grave, desempleo de larga duración, incapacidad y pasados 10 años desde que se invirtió a contar desde 2015.

¿Cómo tributa el rescate del plan de pensiones para discapacitados?

Como las prestaciones constituyen rendimientos del trabajo al desgravar, tendrán la misma consideración al recuperar el plan de pensiones por parte de las personas discapacitadas. Esto mismo sucede si rescatas el plan de pensiones antes de tiempo.

La fiscalidad del rescate del plan de pensiones para personas discapacitadas tiene ciertas particularidades frente a uno normal.

La primera es que las prestaciones que se perciben en forma de renta gozan de una exención en el IRPF de hasta tres veces el IPREM. Así, el dinero que recuperes por debajo de esa cantidad no tributará en la renta.

Por su parte, si la prestación la percibe en forma de capital y corresponde con aportaciones realizadas antes de 2007, el porcentaje de reducción aplicable es del 50% frente al 40% para los planes de pensiones individuales.

Como ves, los planes de pensiones para discapacitados son una fórmula para ayudar a este colectivo a planificar su pensión. En MAPFRE encontrarás planes de pensiones y otros productos de ahorro e inversión para preparar el retiro.

Buenas

Tengo un Plan de Pensiones de empresa, desde 1995, se han ido haciendo aportaciones anuales; al haberse producido fusiones, las empresas absorbentes han seguido haciendo las aportaciones. Ahora tengo una discapacidad del 38%, me gustaría saber si dada mi condición de discapacitado, puedo acogerme al rescatar dicho Plan, primero a la exención del 40% hasta que cuantía afectaría, es decir si existe una cantidad inicial de rescata que pueda considerarse exenta. Por otro lado, querría saber si , el resto de capital podría rescatarlo en forma de renta durante , ejemplo 6 años, teniendo en cuenta las cifras de renta exenta anual (IPREM)

Hola Juan Carlos,

El plan de pensiones solo se puede restcatar en los siguientes supuestos:

En caso de jubilación, incapacidad, dependencia o fallecimiento. Adicionalmente, como excepción a la iliquidez de estos productos,se podrá percibir la prestación en los supuestos de enfermedad grave, desempleo de larga duración, así como en determinados supuestos de cese involuntario de la relación laboral. Un saludo

Quisiera saber si en mi situación concreta puedo adherir a un plan de pensiones del regimen especial para personas con discapacidad. Tengo reconocida una disminución del 33% con la categoria de discapacidad : Fisica-Psiquica y movilidad reducida. Puedo adherisme a estos planes depensiones para personas con disminución. Gracias

Hola Jaime,

Sí podría adherirse a un plan de pensiones por discapacidad. Un saludo

Mi hermano tiene una discapacidad reconocida del 65% y un plan de pensiones para personas con discapacidad.

Quisiera saber que supuestos existen (si los hay) para rescatar el plan antes de la edad de jubilación

Hola Adolfo,

Los derechos consolidados en los planes de pensiones para discapacitados, podrán hacerse efectivos en los supuestos de enfermedad grave y desempleo de larga duración, con algunos requisitos.

1.- Por incapacidad y dependencia de la persona discapacitada, cónyuge o pariente directo que le tuviese a su cargo.

Le recomendamos consultar las especificaciones del plan, donde le vendrá detallado todos los requisitos para poder rescatarlo. Un saludo

Buenas tardes, las deducciones de los PP se han reducido a 2000 euros, ¿ha pasado igual con los PP para personas con inusvalía?

Hola Félix,

Para personas con discapacidad no se ha reducido. Un saludo

Buenas tardes.

El rescate del plan de pensiones constituido a favor de personas con minusvalía (65%) se puede cobrar en forma mixta, capital y renta o tiene que ser en renta o capital.

Reciban un saludo Miguel ángel

Hola Miguel Angel,

Las prestaciones derivadas de las aportaciones realizadas a favor de los discapacitados, cuyo beneficiario sea el propio discapacitado deberán ser en forma de renta, salvo en circunstancias excepcionales en que podrán recibirse en forma de capital. Un saludo

Buenas noches. Soy padre de un chico discapacitado e incapacitado judicialmente con mas del 65%. Desde hace años he realizado aportaciones a varios planes de pensiones para discapacitados, a su nombre osea como beneficiario

Me he jubilado en sepriembre de 2020, y querria saber si rescato yo sus planes de pensiones, estoy sujeto a irpf o mejor dicho, si no supero la cuota de 3 veces el IPREM en las cantidades mensuales a cobrar, esa cantidad cobrada por mi que soy su tutor legal tendria que pagar irpf.?

gracias.

Hola Jose María,

La facilitamos enlace de la Agencia Tributaria con la información al respecto https://www.agenciatributaria.es/AEAT.internet/Inicio/_Segmentos_/Ciudadanos/Discapacitados/Planes_de_Pensiones_y_otros_sistemas_de_prevision_social.shtml. Un saludo

9-2-18.- Buenas noches. Soy Salvador. Planes de pensiones a favor de discapacitados

Perdone. Desde hace años venía aportandoanualmente en régimen general a determinados Planes de Pensiones individuales de determinada Gestora . En determinado momento se me reconoció grado de discapacidad psíquica superior al 33%. A continuación aporté a la Gestora de mis planes la acreditación recibida con el fin de acogerme al régimen de planes a favor de discapacitados y así consta en ella.

Desde entonces, sin objeción alguna de la referida Gestora, he seguido haciendo aportaciones anuales a los mismos planes de la misma Gestora, pero ahora en cuantías superiores por acogerme a los superiores límites para discapacitados.

A efectos del IRPF, ruego saber si, para que dichas posteriores aportaciones anuales que he venido haciendo y deduciendo, superiores al límite general pero inferiores al límite de discapacitados, puedan calificarse de correctas, además de (i) tener reconocida discapacidad en el tipo y grado necesario, (ii) haberlo comunicado a la Gestora y (iii) así figurar en élla, es necesario que el plan/ planes de pensiones receptores de las citadas posteriores aportaciones sólo pueda tener partícipes discapacitados en los grado y tipo exigidos. Es decir, dichos planes tiene que ser exclusivos para discapacitados en grado y tipo previsto, o a esos planes pueden pertenecer también participes que no sean discapacitados a los que. lógicamente, por ser de régimen general la Gestora sólo les admite aportaciones hasta el límite general.

Lo pregunto porque con alta preocupación he oído que la AEAT parece intentar interpretar – no sé con que fundamento (norma-artículo, consulta, resolución…)- , que, para acogerse a los beneficios de aportación y deducción de planes a favor de discapacitados, además de ser discapacitado cualificado, las aportaciones tienen que hacerse a planes integrados exclusivamente por discapacitados en los grados y tipo previstos.

Si esta interpretación, de obligada existencia/comercialización de planes exclusivos para discapacitados, sin posibilidad de participación en ellos de otros partícipes no discapacitados(, es decir de régimen general y por ello sometidos a límites de aportaciones/deducciones menores, fuera correcta, ¿dónde está su fundamentación? Yono la encuentro ni en la normativa fiscal ni financiera de los planes, no veo el calificativo de exclusivos por ningún lado.

Gracias anticipadas. Es importante para mí su respuesta.

Hola Salvador,

Los planes tiene que ser exclusivos para discapacitados en grado y tipo previsto, porque se constituyen a favor de personas con discapacidad.

APORTACIONES. Dan derecho a reducir la base imponible, las aportaciones realizadas a Planes de Pensiones, Mutualidades de Previsión Social, Planes de Previsión Asegurados, Planes de Previsión Social Empresarial y a los seguros de Dependencia, éstos últimos sólo si cubren exclusivamente el riesgo de dependencia severa o de gran dependencia, a favor de:

1. Las afectadas por una discapacidad psíquica igual o superior al 33%.

2. Las afectadas por una discapacidad física o sensorial igual o superior al 65%.

3. Personas que tengan una incapacidad declarada judicialmente con independencia de su grado.

Los límites establecidos serán conjuntos para todos los sistemas de previsión social constituidos a favor de personas con discapacidad.

Las aportaciones pueden hacerse por:

• El propio partícipe discapacitado; reducen la base imponible general en la declaración del contribuyente discapacitado que realiza la aportación.

• Personas con relación de parentesco con el discapacitado en línea directa o colateral hasta el tercer grado inclusive, así como el cónyuge o quienes le tuviesen a su cargo en régimen de tutela o acogimiento; siempre que la persona con discapacidad sea designada beneficiaria de manera única e irrevocable para cualquier contingencia, salvo la de muerte del discapacitado, en cuyo caso podrá generar prestaciones de viudedad u orfandad a favor de los aportantes. Éstas aportaciones reducen la base imponible en la declaración de la persona que las realiza.

Las aportaciones que no hubieran podido reducirse por insuficiencia de base podrán reducirse en los 5 ejercicios siguientes, siempre que así se hubiera solicitado en las respectivas declaraciones de IRPF.

Así se desprende del ART 53 de la Ley 35/2006 de IRPF.

Quedamos a su disposición para cualquier aclaración, ampliación o nueva consulta que necesite sobre este u otros temas de su interés.

Reciba un cordial saludo.

¿La adhesión expresa a este régimen se debe comunicar a la comercializadora del plan o a hacienda?.

La comunicación ha de ser por medio legal (burofax, certificado…).?

Hola Javier,

Debe comunicar su discapacidad a la Gestora de su plan de pensiones, lo mejor es concertar cita con su agente quien le podrá informar de todas las dudas sobre su plan de pensiones. Un saludo

Tengo un plan de pensiones del régimen general con aportaciones hechas antes del 1-1-2007 y otras después al mismo plan del régimen general.

Posteriormente, me reconocieron un 65% de discapacidad y me adherí al mismo plan como régimen especial para discapacitados, haciendo varias aportaciones.

Me he jubilado y me estoy planteando rescatar el plan de forma mixta: primero, en forma de capital lo aportado antes del 1-1-2007 que tiene exención. Después, el resto en forma de renta.

Las dudas que tengo son:

-Lo aportado al plan del régimen general antes del 1-1-2007 ¿qué exención tiene el 40% o el 50% al tener una discapacidad del 65%?.

-Las cantidades aportadas al plan del régimen general posteriores al 1-1-2007 y antes de adherirme al plan especial de discapacitados ¿se benefician de la exención de veces el IPREM?.

-Hay una aportación hecha cuando ya me habían reconocido el 65% de discapacidad, pero todavía no me había adherido al régimen especial de discapacitados ¿esta cantidad se beneficiaría de la exención de 3 veces el IPREM?

-Las cantidades aportadas al plan después de adherirme al régimen especial ¿se benefician de la exención de 3 veces el IPREM si las rescato en forma de renta durante varios años?

-Por último, las aportaciones que haga al plan después de empezar a rescatarlo, creo que quedan para mis herederos. Pero ¿podría rescatarlas yo de alguna manera?.

Hola Antonio,

1.- Las aportaciones realizadas con anterioridad al 1 de enero de 2007 podrán beneficiarse de la reducción del 40% por las prestaciones percibidas en forma de capital derivadas de planes de pensiones y dado que las cantidades aportadas al plan de pensiones constituido a favor de personas con discapacidad son posteriores al 1 de enero de 2007, no podrá beneficiarse de la reducción del 50%.

2.-El artículo 7 letra w de la LIRPF, establece claramente que están exentas los rendimientos de trabajo derivados de las prestaciones obtenidas en forma de renta por las personas con discapacidad por planes de pensiones constituidos a favor de personas con discapacidad hasta un importe máximo anual de tres veces el indicador público de renta de efectos múltiples.

Al ser exigible las dos condiciones de tratarse de una persona con discapacidad y prestaciones percibidas de planes de pensiones constituidas a favor de personas con discapacidad, sólo por el rescate de estas prestaciones podrá acogerse a dicha exención con el límite máximo de tres veces el indicador público de renta de efectos múltiples.

3.-partir del acceso a la jubilación, las aportaciones a planes de pensiones sólo podrán destinarse a la contingencia de fallecimiento y por lo tanto rescatarla en ese concepto. Un saludo

Hola.

Las condiciones para que se produzca la contingencia de rescate de un plan de pensiones para personas con discapacidad son exactamente las mismas que para los planes de pensiones normales?

Gracias.

Hola Manuel,

Si una persona es discapacitada, ha de saber que tiene un régimen especial para los planes de pensiones constituidos a su favor. Para acogerse a este régimen especial, la persona debe acreditar su discapacidad. No sabemos en que condiciones tiene su plan de pensiones. Le recomendamos consulte con su agente. Un saludo

Tengo un 65%de discapacidad,separada con 2 hijos a cargo yvictima de violencia de genero. Tendría derecho a una paga de la seguridad social?. Gracias

Hola Adelaida,

Le facilitamos el número de la Seguridad Social 901166565 donde le podrán informar de las ayudas que puede solicitar según su situación. Un saludo