Cómo elegir un plan de ahorro para la jubilación

Resumen del contenido

José Trecet

Amante de las finanzas, la economía conductual y los impuestos, ha hecho de su pasión su profesión y actualmente es orientador y formador. Con más de 20 años de experiencia en el ámbito de la comunicación en finanzas e inversión y múltiples colaboraciones en medios del sector.

Quede mucho o poco para tu jubilación, siempre estás a tiempo de planificar tus finanzas para el retiro. Los planes de ahorro son un producto específicamente pensado para complementar la pensión pública y disponer de un dinero adicional cuando dejes de trabajar.

En el mercado encontrarás básicamente tres opciones, todas útiles, pero cada una con sus ventajas y desventajas. Se trata de PIAS, PPA y planes de pensiones. Siempre estarás a tiempo de suscribir un plan de ahorro de jubilación para mayores, aunque cuanto antes empieces a planificarte, mejor.

La razón es que el tiempo siempre juega a tu favor al invertir, también con un plan de pensiones. Con suficiente tiempo, podrás lograr mayor rentabilidad con un riesgo más ajustado sin importar el plan de ahorro que uses.

Estas son las tres opciones que tienes a tu disposición y que cuentan con una ventaja respecto a otras alternativas como los fondos de inversión: tú eliges quien heredará el dinero en caso de fallecimiento:

Planes de pensiones

Históricamente han sido el producto estrella para la jubilación, aunque no por ello el mejor. Sirven tanto para quien está empezando como para los años previos a la jubilación.

Un plan de pensiones es un producto que invierte a través de un fondo de pensiones. Básicamente destina el dinero de los ahorradores a invertir en una cesta de productos acorde a la estrategia y política de plan.

El gran hándicap del plan de pensiones es que no se trata de una inversión líquida. Esto quiere decir que no se puede recuperar el dinero en cualquier momento. Salvo jubilación y otros supuestos que es mejor no vivir, habrá que esperar 10 años desde la primera aportación para rescatar el dinero.

¿Cuánto se puede aportar?

Los planes permiten aportar en función de tus necesidades y objetivos, aunque dentro de un máximo anual. Esta cantidad no podrá superar los 1.5000 euros a año en planes de pensiones individuales.

Si tu empresa cuenta con un plan de pensiones de empleo, podrás aportar hasta 8.500 euros más.

¿Qué rentabilidad puedes lograr?

¿Es beneficio invertir en planes de pensiones? Pues como cualquier producto, dependerá de tu perfil, horizonte de inversión y capacidad para adaptar esa inversión a cada momento de tu vida. Como veremos más adelante, no es lo mimo invertir en un plan de ahorro con 35 años que hacerlo con 60 años.

Este es un resumen de las rentabilidades medias según los datos de Inverco:

https://bit.ly/47EWYbk

Hay que recordar que estas rentabilidades son medias y que hay planes de pensiones que ofrecen rendimientos superiores.

¿Cómo tributan los planes de pensiones?

La fiscalidad es una de las ventajas de los planes de pensiones, ya que permiten desgravar en el IRPF las aportaciones que realices. Así, el dinero que inviertas se restará de la base imponible general en la renta.

Después el dinero que rescates se sumará también a la base general en el IRPF, que es la siguiente:

|

Base imponible |

Tipo de IRPF / retención |

| Desde 0€ hasta 12.449€ | 19% |

| Desde 12.450€ hasta 20.199€ | 24% |

| Desde 20.200€ hasta 35.199€ | 30% |

| Desde 35.200€ hasta 59.999€ | 37% |

| Desde 60.000€ a 299.999€ | 45% |

| Más de 300.000€ | 48% |

Esto hace que sea necesario hacer cálculos para no pagar más impuestos de la cuenta al recuperar el plan de pensiones.

Plan de previsión asegurado

Los Planes de Previsión Asegurado o PPA son la alternativa de los planes de pensiones dentro del sector asegurador. Su funcionamiento y ventajas fiscales son similares a las del plan pensiones, aunque también hay ciertas diferencias.

Los principales son que el PPA se estructura en torno a una póliza de seguros y que las aportaciones están garantizadas, algo que no ocurre con los planes de pensiones, salvo que sea un plan garantizado.

Lo que ocurre es que, como están vehiculizados a través de una póliza de seguro en lugar de en un fondo de pensiones, es decir, son un seguro de ahorro, el capital aportado está garantizado por ley, así como una rentabilidad mínima durante todo el tiempo de vida del producto.

Esta garantía afecta directamente a la rentabilidad de los PPA, y hace que sea un producto más enfocado a perfiles de inversión más conservadores.

¿Cómo tributan los PPA?

Los PPA tienen la misma fiscalidad que los planes de pensiones, y su liquidez está sujeta también a las mismas condiciones. Recuperar el dinero antes de la fecha de vencimiento pactada conlleva penalizaciones.

La duración de los PPA se ajusta a las necesidades de cada cliente. El asegurado deberá hacer ingresos periódicos que contarán como capital aportado.

https://bit.ly/45fJily

Incluyen un seguro

Además de un instrumento de ahorro, es un seguro con cobertura en caso de fallecimiento. Es decir, en caso de fallecimiento del titular, el beneficiario cobrará una indemnización por el seguro de vida sobre el que se estructura el producto.

Como se trata de un seguro de vida-ahorro, es posible escoger el beneficiario del mismo en caso de fallecimiento, algo que no ocurre con otros productos como acciones o fondos de inversión, donde los herederos serán los herederos forzosos a partes iguales.

Plan Individual de Ahorro Sistemático (PIAS)

Los PIAS podrían definirse como un plan de ahorro vinculado a un seguro de vida donde tomador, asegurado y beneficiario son la misma persona.

Los titulares se comprometen a realizar aportaciones puntuales o periódicas durante la vida del contrato con un tope máximo anual de 8.000 euros.

¿Cuánto se puede aportar?

La aportación máxima a un PIAS es de 8.000 euros anuales, que puede hacerse mediante aportaciones periódicas o a través de aportaciones especiales.

Las primeras son más recomendables, ya que se pueden automatizar y diluyen el esfuerzo ahorrador a lo largo del año. Y es que, no es lo mismo aportar 8.000 euros de golpe o 666,66 euros cada mes. Además, como el proceso está automatizado, no tendrás que preocuparte de ahorrar mes a mes.

En cualquier caso, el límite de aportaciones al total de los PIAS que puede tener una persona es de 240.000 euros en total.

¿Cómo tributa un PIAS?

La fiscalidad del PIAS es muy simple y también una de sus principales ventajas. A diferencia de la fiscalidad de otros planes para la jubilación como los planes de pensiones y los PPA, los PIAS no permiten desgravar las aportaciones en el IRPF.

Sin embargo, sí que hay beneficios fiscales al recuperar el dinero, siempre que se haga en forma de renta vitalicia. Para hacerlo deben pasar por lo menos 5 años desde la aportación inicial.

En ese caso, las ventajas fiscales de las rentas vitalicias se centran en el momento del rescate, cuando se aplica una reducción sobre la cantidad a recuperar. Esta reducción varía en función de la edad en la que se cree que renta vitalicia. Los porcentajes son los siguientes:

- Si tienes entre 40 y 49 años está exento de tributación un 65%.

- Si tienes entre 50 y 59 años, un 72%.

- Si tienes entre 60 y 65 años, un 76%.

- Si tienes entre 66 y 69 años, un 80%.

- A partir de los 70 años, un 92%.

¿Qué rentabilidad ofrece un PIAS?

Como los planes de pensiones, hay un PIAS para cada perfil de inversor, desde PIAS conservadores hasta arriesgados y más adecuados para los inversores a largo plazo.

MAPFRE dispone de varios PIAS, dependiendo del riesgo. Para las personas que dispongan de capital y quieran invertirlo en el momento de la contratación, está el PIAS Ahorro Inversión, con beneficios de interés superiores.

¿Cómo elegir según tu edad?

Los planes de ahorro son un producto para todo tipo de edades. Tanto si estás cerca de la jubilación como si estás empezando, hay un plan de ahorro para la jubilación para cada persona.

Desde EFPA, la Asociación Europea de Asesores Financieros, sitúan los 30 años como el momento idóneo para empezar a ahorrar para la jubilación a través de un plan de ahorro al que se puede aportar 100 euros al mes y con exposición a renta variable.

A partir de los 40 años, plantea como forma de ahorro para la jubilación usar productos como los PIAS por su mayor liquidez y aumentar hasta 200 euros la aportación mensual. El motivo es que se supone que, en esa etapa, el poder adquisitivo es mayor, y también hay menos tiempo para alcanzar los objetivos financieros. También recomiendan reducir la exposición a renta variable.

Por último, a partir de los 50 años estiman adecuado que la renta fija tenga un peso superior al 50% de la cartera y aumentar todavía más el esfuerzo ahorrador hasta los 300 euros al mes.

Al final, lo que se plantea es incrementar el ahorro mensual en cada etapa de la vida e ir ajustando el riesgo según se acerca el momento de la jubilación. En este sentido, más que elegir uno o u otro plan de jubilación, lo importante es dar el plan adecuado.

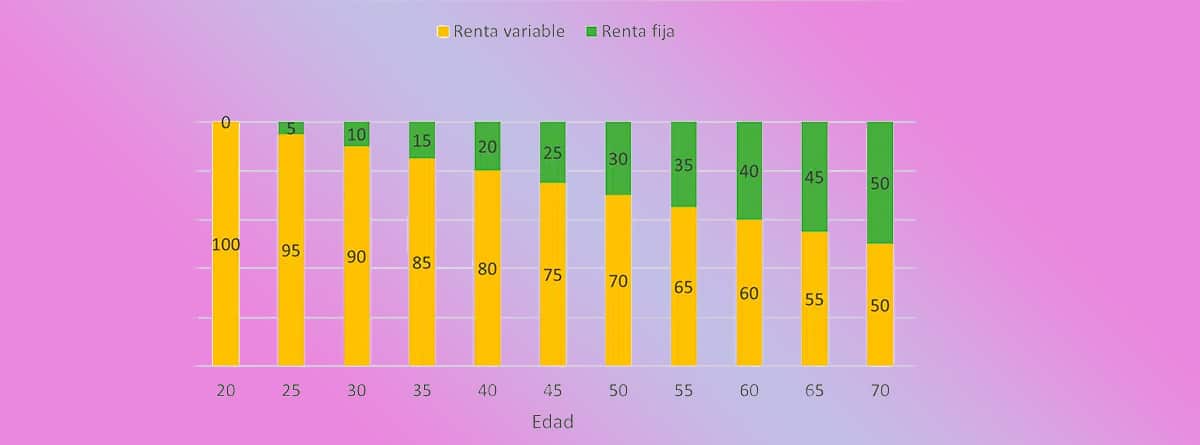

Una forma sencilla de determinar el sesgo del plan de jubilación en cada etapa de la vida es la regla del 120, según la cual bastará con restar a 120 tu edad y saber así qué porcentaje conviene destinar a renta variable.

https://bit.ly/3QK40G0

Esta regla puede servir de orientación sobre qué tipo de plan de jubilación necesitas, aunque no es ni mucho menos una ciencia exacta.

Comentarios (0)